Voracidad bancaria

En más de una veintena de instrumentos de ahorro que se ofrecen en el sistema bancario, incluso desde hace dos décadas, todos reportan tasas de interés negativas en términos reales en la mayoría de esos años. Pero eso sí, todos cobran a sus tarjetahabientes tasas de interés que van de 79 hasta 120 por ciento

En más de 20 años, los ahorradores de la banca tradicional sólo obtuvieron 19 meses de interés real. Así que, como una especie en vías de extinción, las tasas de interés reales o por arriba de la inflación son escasas.

Los números no mienten, en 19 años y 10 meses quien “guardó” su dinero en la banca tradicional experimentaron pérdidas durante todo ese tiempo en su ahorro.

La avidez de la banca se puede ejemplificar con dos productos.

El banco canadiense Scotiabank en México paga a un ahorrador 0.53% de tasa de interés nominal anual, según la página web de la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef).

Pero los datos que maneja el Banco de México (Banxico) muestran que el mismo Scotiabank cobra una tasa de interés anual de 90.1% en la tarjeta de crédito “Scotia básica”.

Por su parte, Banco del Bajío paga una tasa de interés pasiva a los ahorradores de 0.78% y en la tarjeta de crédito Visa básica internacional cobra 79.6 por ciento.

La inflación y los bajos rendimientos, desincentivan más el ahorro. Generan una pérdida para las personas. No sólo porque ganan menos, sino también por el tema de las comisiones bancarias. Con todo esto casi estoy pagando por guardar mi dinero en un banco”, enfatizó el expresidente de la Condusef, Mario di Costanzo.

Las palabras del exombudsman financiero se respaldan al ver que de los 21 instrumentos de ahorro que muestra la Condusef, del mismo número de bancos, todos tienen tasas de interés negativas en términos reales (descontada la inflación) para los ahorradores.

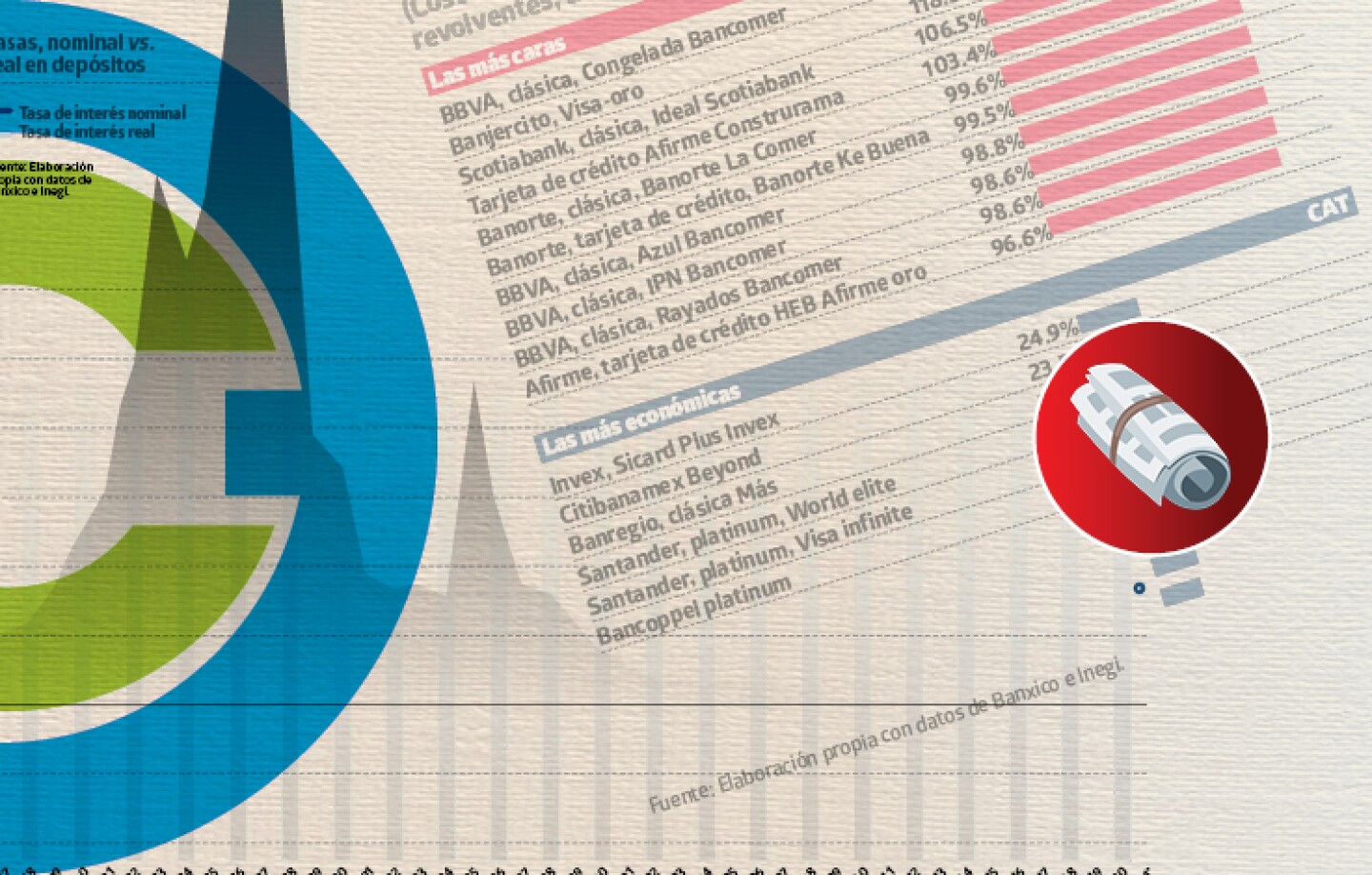

En contraste, BBVA, Banjercito, Scotiabank y Afirme, cobran a sus tarjetahabientes tasas de interés que van de 103 a 120 por ciento. La diferencia entre una tasa pasiva (que pagan al ahorrador) y una tasa activa (la cobrada al usuario del crédito) es considerable.

Las tasas negativas se reflejan con 14 instrumentos de inversión que reporta Banxico (depósitos, pagarés, cuenta de cheques), que en 20 años, la mitad de ellos siempre han significado una pérdida del patrimonio del ahorrador.

De los siete restantes, “el depósito de ventanilla a la apertura” a plazo fijo de tres meses, y el pagaré de ventanilla a la apertura con rendimiento liquidable al vencimiento a 182 días —ambos, en los últimos 20 años—, sólo en tres años generaron tasas de interés reales positivas, marginales, pero positivas.

›El depósito tuvo la primera rentabilidad de 0.01% en 2001, un 0.8% en 2019 y un 0.1% en 2020. Por su parte, el pagaré fue positivo en 0.4% en 2000, un 0.6% en 2001 y 0.002% en 2005. De los cinco restantes, tres instrumentos tuvieron por dos años rendimientos positivos y los dos últimos, sólo un año tuvieron un rendimiento.

La pérdida del patrimonio no es cosa menor. En 2018, el 78.5% de la población de 18 a 70 años ahorró. Lo malo es que el 40% fue con el sector informal y el resto con el sector formal.

Desincentivo al ahorro

De los 51 bancos que operan en México, 48 capta ahorros del público y de ellos, los 10 más grandes BBVA, CitiBanamex, Santander, Banorte, HSBC, Scotiabank, Banco del Bajío, Banco Azteca, Banregio e Inbursa, (esté último del empresario Carlos Slim Helú), concentran el 90% de la captación de ahorro.

El saldo de la cartera de ahorro a mayo pasado era de 6.66 billones de pesos, saldo que contrasta con el saldo de la cartera total que es de 5.33 billones de pesos.

Es decir, la captación supera casi 25% o lo que es lo mismo en 1.33 billones de pesos a todos los créditos. Sin embargo, los datos de la Condusef también revelan que toda su muestra de instrumentos de ahorro son con minusvalías o rendimientos reales negativos.

En los instrumentos bancarios de ahorro como una cuenta de ahorro, un pagaré con rendimiento liquidable al vencimiento o incluso sus fondos de inversión con tasas de interés por debajo del 5%, generan un rendimiento negativo porque actualmente la inflación anualizada a junio es de 5.8 por ciento”, puntualizó Di Costanzo.

Un ejemplo son los instrumentos de ahorro, el “depósito de ventanilla a la apertura, a plazo fijo de 2 meses”. En 20 años y cinco meses (hasta mayo de 2021), ese instrumento reportó en el 2000 seis meses con rendimiento positivo (de noviembre de 2000 a abril de 2021), en el 2005 reportó otros cuatro meses (septiembre a diciembre), en 2006 fueron otros cuatro meses (abril a julio).

›De ahí, como una especie en vías de extinción, tuvieron que pasar otros 13 años para que ese instrumento de ahorro tuviera un marginal premio, fue entre agosto y diciembre de 2019, con un marginal 0.31%. Fueron 19 meses, no consecutivos con crecimiento y 19 años y 10 meses con minusvalías.

Así, por más de dos décadas, los bancos comerciales en México pagan rendimiento por debajo de la inflación. Y ahora es el peor momento. En el siglo pasado, hubo mejores momentos con largas rachas de tasas reales.

Por ejemplo, de octubre de 1979 a abril de 1980 fueron siete meses de rendimiento positivo. En diciembre de 1980, inició otro periodo de 15 meses positivos. En marzo de 1985, arrancó otro periodo de tasas positivas (depósitos de ventanilla a la apertura, a plazo fijo de dos meses) de 30 meses, hasta agosto de 1987.

En enero de 1989 inició otra racha de 22 meses y la última del siglo pasado fue en julio de 1992, con 37 meses con rendimientos por arriba de la inflación.

Cuidado con el control de tasas

Ya son casi tres años desde que Ricardo Monreal lanzó una llamarada al sistema financiero mexicano para regular algunas comisiones bancarias. Todavía como presidente electo, Andrés Manuel López Obrador, rechazó la propuesta del senador.

Incluso, en marzo pasado, en la 84 Convención Bancaria, a 33 meses de la iniciativa de Monreal, el presidente dijo a los banqueros “Que nadie se confunda. Seremos siempre respetuosos de las empresas y de los bancos, del sector privado nacional y extranjero. Repito, estamos a favor de que se hagan negocios en México, en el marco de la ley y con ganancias razonables”, advirtió el mandatario el 12 de marzo pasado.

Sin embargo, Di Costanzo recordó que “el tema de las comisiones bancarias es algo que ha estado sobre la mesa, pero no se ha llegado a una posición clara. Se debe analizar el tema y plantear qué se puede hacer para disminuir esas comisiones y por otro lado para que la banca, por lo menos, tenga un Ganancia Anual Total (GAT) real positiva”.

Según Banxico, la GAT Real es el indicador que muestra el rendimiento total de los recursos, descontando la inflación, por lo que se calcula con base en la GAT nominal y la mediana de la inflación esperada para los siguientes 12 meses.

Di Costanzo, en entrevista, comentó que la GAT real es una medida en algunos países para que el ahorro no pierda parte de sus ahorros por la inflación que supera la tasa de interés.

Una idea es establecer que los rendimientos (depositados en cuentas de ahorro en la banca comercial) no pueden ser menores que la inflación. Esto sí se podría porque en algunos países opera así. En algunos países el rendimiento es positivo al menos”, señaló.

Además, el expresidente de Condusef también indicó que se debe formar un grupo de trabajo con los bancos, legisladores, autoridades y especialistas. “Debe ser un grupo profesional de análisis para ver que sí y qué no. Una medida alocada puede traer distorsiones en todo el mercado financiero“.

¿Qué hacer?

El exombudsman financiero sostuvo que no hay nada que puede obligar a los bancos a pagar mejores tasas, aunque lo que sí puede hacer que paguen mejor es la competencia.

No hay nada que obligue a que paguen mejores tasas. La información es la mejor manera de regular el mercado con la competencia. Si un banco paga 0.25% de interés, habrá otro que quizá pague 6.0%, si el mercado sabe se irá para allá. Lo que hay que hacer es mejorar la información del mercado”, indicó el expresidente de la Condusef.

Advirtió que con el grupo de trabajo, se debe tener mucho cuidado de querer limitar las tasas de interés. Lo más prudente, advirtió, sería mejor regular las comisiones. “Con tasas de interés sería muy delicada porque se generarían distorsiones a la economía”, advirtió.

Recomendó tener cuidado donde se invierte el patrimonio familiar, “con esos depósitos milagro que ofrecen tasas de interés por arriba del 20%”. Y sufrió el ahorro voluntario en nuestras cuentas de la Administradora de Fondos para el Retiro (Afore). “El ahorro voluntario en la Afore es un mecanismo más seguro de ahorro. Además tiene una mayor tasa de interés”, indicó.