Pérdida del grado de inversión, una secuela ante Covid

En los primeros 18 meses de este gobierno, la fuga de valores extranjeros se acerca a 50 mil millones de dólares, comparado con los niveles máximos, la salida del capital golondrino

Además de la recesión económica que se gesta con la pandemia del SARS-CoV-2 en México —que se ubica como el séptimo país con mayor número de muertos por Covid-19 en el mundo—, las políticas públicas y el discurso del presidente Andrés Manuel López Obrador se dirigen a la inminente pérdida del grado de inversión por parte de las evaluadoras internacionales de riesgo crediticio, las llamadas calificadoras.

Según lo dicho por el gobierno federal, desde junio inició el proceso para que la economía retome el camino del crecimiento, sin embargo economistas consultados por ejecentral consideran que México entrará en una de las mayores crisis económicas, incluso más grave que la pronosticada en la actualidad.

Esta situación muestra las tasas más altas de interés, inflación, mayor desempleo, problemas en las finanzas públicas, una mayor fuga de capital de portafolio y recelo por parte de Inversión Extranjera Directa (IED) y hasta 20 millones de personas más en las filas de la pobreza extrema que llega a uno de cada cuatro mexicanos.

Pero ¿cuál es la razón? Entre marzo y abril, México fue ubicado en el rubro “grado medio bajo” que es la frontera del preciado “grado de inversión” y los llamados “bonos basura” o “bonos de alta especulación” por las mayores tasas de interés que exigen los prestamistas a los gobiernos y empresas que requieren financiamiento.

“Si la crisis sanitaria desencadenada por la pandemia de coronavirus sigue sin contenerse (…), México podría perder el grado de inversión en 2021”, indicó a ejecentral, Diego Colman, estratega de IG Group Holdings.

De perderse el grado de inversión, ambos comentaron por separado, habrá una fuga millonaria de inversión extranjera de portafolio o también llamado “capital golondrino”.

Así lo compartieron por separado tanto el director del Programa de Investigación Aplicada de la Fundación de Estudios Financieros (Fundef), del Instituto Tecnológico Autónomo de México (ITAM), Jorge Sánchez Tello; y el socio de la firma de asesoría de inversiones Alpha Patrimonial, Juan Musi Amione; además del director de promoción de Finamex Casa de Bolsa, José Antonio Ezquerra.

De hecho, un punto a resaltar es que en los primeros 19 meses del gobierno de López Obrador ya generó una de las mayores entradas de capital en más de un cuarto de siglo.

El 26 de marzo, entraron cuatro mil 29 millones de dólares de inversión extranjera al mercado de renta variable mexicano. En particular, a la compra de títulos de deuda del gobierno federal (Udibonos, Cetes, Bondes y otros bonos). Ese monto superó los récord logrados en los sexenios de Felipe Calderón (Número 3 con tres mil 874 millones de dólares el 1 de julio de 2011), en el de Enrique Peña (# 4 con tres mil 765 millones el 5 de abril de 2013) y con Ernesto Zedillo que el 1 de febrero de 1995 registró la sexta mayor entrada de capital golondrino al país con tres mil 586 millones de dólares.

Lo captado con López Obrador estuvo a casi nada de diferencia (19 millones o 0.5%) de cuatro mil 48 millones de dólares que entraron al país en un solo día (20 de diciembre de 2013) en el sexenio de Enrique Peña Nieto, cifra que se ubica como la más cuantiosa desde que el Banco de México (Banxico) tienen registros diarios (públicos).

Sin embargo, así como logró cautivar a los dueños o grandes administradores del capital, también el sexenio actual tiene tres de las 10 mayores fugas de capital en la historia reciente, o siete de las 30 mayores o 9 de las 50 mayores salidas diarias de capital extranjero de México, en más de 25 años.

En las 10 salidas más cuantiosas de inversión extranjera de portafolio, las cinco primeras son con Peña Nieto con un rango aproximado de entre 6 mil y 10 mil 400 millones de dólares. Con López Obrador son de la sexta a la octava mayor salida con montos aproximados de entre 5 mil y 5 mil 600 millones de dólares, las cuales se registraron el 9, 12 y 17 de marzo de 2020. Las dos restantes fueron, una con Felipe Calderón y la otra con Peña Nieto.

La llegada de inversión de portafolio busca reducir el costo financiero del gobierno federal, además “se aprecia el peso y da un rango más amplio a las empresas para financiarse (por la menor tasa de interés). Cuando hay incertidumbre por el coronavirus o por la guerra comercial de Estados Unidos y China u otros temas, el diferencial de tasas se vuelve irrelevante y con la salida del capital golondrino hacen que la economía mexicana se vuelva más vulnerable por las alzas súbitas en el tipo de cambio y que en algunos casos traspasan a la inflación”, detalló la directora de Análisis Económico-Financiero de Banco BASE, Gabriela Siller.

Fuga millonaria

A pesar de las altas tasas de interés que sigue pagando el gobierno mexicano, la incertidumbre del impacto total del coronavirus en la economía mexicana y la resonancia del discurso del presidente de la República en contra de la inversión privada en algunos sectores de la economía provocaron la salida despavorida de inversionistas extranjeros del mercado mexicano de valores.

Hasta mayo o a 18 meses de que Andrés Manuel López Obrador tomó el cargo constitucional de presidente de la República, el capital de inversionistas extranjeros en el mercado de renta variable (Bolsa Mexicana de Valores, BMV y/o la Bolsa Institucional de Valores, BIVA) registró un saldo de 104 mil 945 millones de dólares y en el mercado de renta fija (títulos de deuda del gobierno federal) el saldo reportado fue de 83 mil 978 millones.

En conjunto suman 188 mil 924 millones de dólares, cifra que equivale al 15.4% del producto interno bruto (PIB) total o también equivale al PIB conjunto de 13 entidades federativas: Quintana Roo, Oaxaca, Chiapas, Yucatán, Aguascalientes, Guerrero, Durango, Morelos, Baja California Sur, Zacatecas, Nayarit, Colima y Tlaxcala.

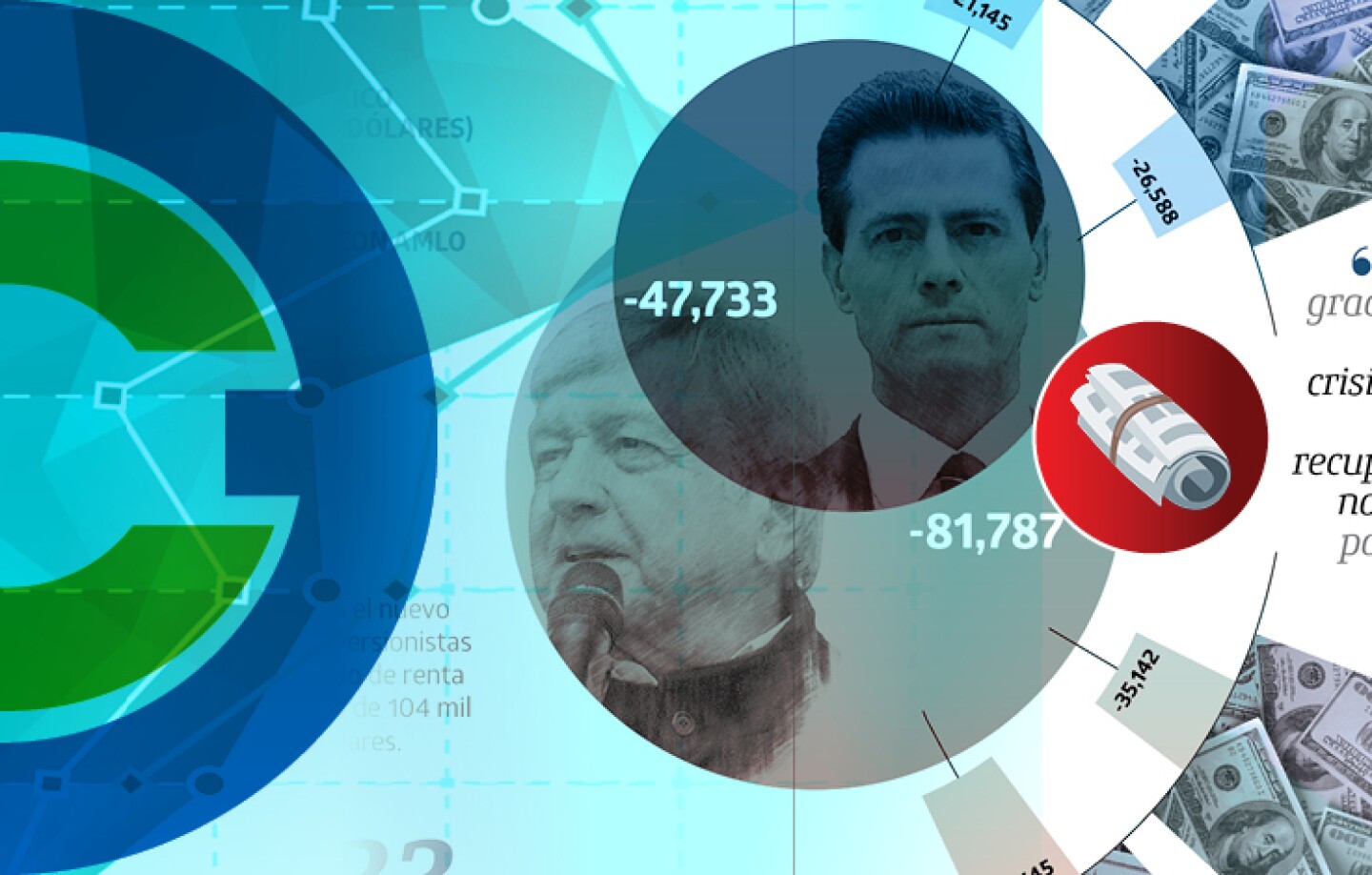

Ese saldo a mayo significa una fuga de capitales de 47 mil 733 millones dólares, respecto al saldo de inversión que recibió López Obrador del expresidente Enrique Peña Nieto. Del mercado de renta variable salieron 26 mil 588 millones y de renta fija se repatriaron otros 21 mil 145 millones de dólares.

Considerando la confianza y los grandes premios (altas tasas de interés) que se pagaron en el primer año de López Obrador en el mercado de renta fija, el saldo de capital golondrino reportó niveles máximos en la actual administración por un monto conjunto de 270 mil 710 millones de dólares, cifra que representaría el 22.1% del PIB.

Así, el saldo de mayo respecto de los niveles máximos, representa una fuga o repatriación de capitales por 81 mil 787 millones de dólares.

›Los economistas de Intercam Banco, Alejandra Marcos y Santiago Fernández, indicaron que mayo fue el tercer mes consecutivo de salida de capital extranjero de portafolio de México.

“Pese a las tasas de interés, que siguen siendo elevadas comparadas contra el mundo desarrollado y las economías latinoamericanas. El panorama negativo de la calificación crediticia del país, los mensajes contradictorios del gobierno en materia de política pública y la fuerte recesión que enfrentará México por el impacto del covid-19, mantienen alejados a nuevos flujos de capitales extranjeros para inversiones de portafolio en México”, indicaron Marcos y Fernández.

La pérdida del grado de inversión

Organismos multilaterales como el Banco Mundial, el Fondo Monetario Internacional (FMI), entre otros locales, ven en México la peor contracción del PIB en la historia y por ello el temor a que el impacto en las finanzas públicas por los menores niveles de recaudación limite la capacidad de pago de los intereses de la deuda.

En abril, el costo financiero del gobierno fue de 52 mil 148 millones de pesos, es decir mil 738 millones de pesos diarios o su equivalente a 78 millones de dólares al día. En el acumulado enero-abril, el costo financiero de la deuda de México fue de 199 mil 793 millones de pesos o su equivalente a 8 mil 915 millones de dólares. Es decir, con cuatro meses de pago de intereses se podría financiar toda la construcción de la refinería de petróleo en Dos Bocas, Tabasco.

Otro factor de preocupación es Petróleos Mexicanos (Pemex), empresa que ya perdió el grado de inversión, y que tan sólo en el primer trimestre de 2020 anunció pérdidas netas de 562 mil 251 millones de pesos. Ese monto de tan sólo tres meses superó la pérdida de dos años completos en conjunto: 2018 y 2019.

Con un desplome de casi 50% en su facturación de enero-abril y un incremento de 17% en sus gastos, la petrolera duplicó sus pérdidas operativas a 152 mil 845 millones de pesos; es decir, todos los días pierde mil 263 millones de pesos en la operación. Por cada peso que factura, gasta 3.6 pesos.

Tello advierte que “hemos perdido calificación soberana, particularmente por Pemex. Desafortunadamente Pemex sigue arrastrando a la economía y al gobierno. No tiene un plan de negocios viable, no hay un programa serio para su reactivación financiera”.

Al igual que la petrolera, la Comisión Federal de Electricidad (CFE), la empresa del Estado que dirige Manuel Bartlett, requiere de apoyo gubernamental. En los primeros cuatro meses del año, trae pérdidas operativas por 14 mil millones de pesos y para ello recibió subsidios del gobierno por 28 mil millones.

Tan solo con los subsidios recibidos, la CFE eliminó el potencial beneficio que logró el Servicio de Administración Tributaria (SAT), que encabeza Raquel Buenrostro, de cobrar diferencias fiscales por casi 17 mil 550 millones de pesos a la cadena de supermercados Wal-Mart de México, a la embotelladora y comercializadora Fomento Económico Mexicano (FEMSA) y a la tecnológica estadounidense IBM.

Además de esos compromisos, están los 664 mil 452 millones de pesos (unos 29 mil 650 millones de dólares) que se requieren para este año para los 81 programas sociales de López Obrador.

›Esos compromisos financieros contrastan con la recaudación de abril. La calificadora HR Ratings mostró en un reporte que en abril, la recaudación (registrada u observada) se desplomó respecto a lo programado. Los ingresos petroleros se desplomaron 69% y los ingresos tributarios disminuyeron 8.7 por ciento.

Esa contracción en los ingresos tributarios es resultado de las medidas de contención del coronavirus que en marzo generaron el despido de casi 130 mil 600 trabajadores registrados en el IMSS (sector formal de la economía), 555 mil 250 trabajadores menos en abril y 344 mil 500 personas dejaron de laborar en mayo. Para junio, el Instituto Mexicano de Ejecutivos de Finanzas (IMEF) estima que habrá un millón de personas despedidas.

Incluyendo al sector informal, según el Inegi, en abril perdieron el trabajo 12.5 millones de trabajadores. Ese número histórico, obedece a que escasos apoyos del gobierno federal para preservar el empleo.

“En México, el apoyo federal es bien chiquito, son del 3.0% del PIB. Son total y absolutamente insuficientes, pero se siguen apoyando proyectos de campaña del presidente que son absurdos y que no son prioritarios, en vez de apoyar empleos y están destinando miles de millones de pesos para parchar un aeropuerto, para hacer una refinería y construir un tren que en este momento no es prioritario”, detalló Musi, socio de Alpha Patrimonial.

“El grado de inversión, en 2020 no se pierde, pero si seguimos así, si no hay un viraje, sin una verdadera asignación prioritaria del gasto público, políticas contracíclicas y el gobierno generando certeza jurídica en conformidad con lo que piden inversionistas locales y extranjeros. Si sigue ignorando eso, en el 2021 México perderá el grado de inversión”, aseguró Musi.

Tello, director del Fundef, comparte la visión Musi, y advierte además que el incremento de la deuda como porcentaje del PIB aumentará y “también va a tener un impacto financiero”. Además de que habrá que ver la puesta en marcha del Tratado entre México, Estados Unidos y Canadá (T-MEC) que entra en operación en menos de dos semanas y porque “obviamente no van a llegar nuevas inversiones en automático”.

Al respecto, la investigadora del Instituto de Investigaciones Económicas (IIEC) de la Universidad Nacional Autónoma de México (UNAM), Adelina Quintero Sánchez, comentó que la inversión extranjera directa (IED) no tiene una limitación como la inversión de portafolio ante la pérdida del grado de inversión. Sin embargo, advirtió que ante la alta influencia de las calificadoras S&P, Moody’s y Fitch entre los inversionistas, sí tendría un impacto negativo.

Comentó que la cancelación de la inversión de la planta de cerveza de en Mexicali, Baja California tuvo un gran impacto negativo para México.

Concluyó que si bien, la pérdida del grado de inversión no impide la llegada de IED, la mala imagen de un país y un downgrade considerable, los inversionistas podría ubicar a un país como “una especie de estado fallido o considerarlo como país inviable económicamente y con eso se desincentiva la inversión en un país. Aunque no hay una regla escrita para no invertir”. En los primeros 15 meses del gobierno de López Obrador, la IED sumó casi 44 mil 100 millones de dólares, 29% menos respecto al mismo periodo con Peña Nieto.

Así, Musi de Alpha Patrimonial, y Ezquerra de Finamex Casa de Bolsa, recomiendan al público en general ahorrar en instrumentos más allá de los tradicionales. Dicen, que actualmente se puede hacer desde cinco mil pesos y sugieren inversiones en dólares o en acciones de empresas extranjeras.

20 años de grado de inversión

Tello, del Fundef, comentó que México obtuvo el grado de inversión gracias a los ajustes económicos que realizó el entonces presidente Ernesto Zedillo, y quien recibió el premio fue el entonces presidente Vicente Fox.

A mediados de 2000, Moody’s subió la calificación soberana de México de “bono basura (Ba1) a Baa3 (el décimo escalón del grado de inversión, donde “Aaa” es el máximo nivel). En ese momento, Standard & Poor’s (S&P) tenía a México en el segundo peldaño (“BB”) de los “bonos especulativos” y Fitch Ratings ubicaba a México un escalón (“BB+”) abajo del grado de inversión. Un año después de Moody’s, S&P la secundo y a mediados de 2002, Fitch también otorgó el galardón.

El grado de inversión es un análisis que muestra la capacidad de un país, organismo o empresa de pagar. A mayor grado, menor riesgo y menores costos de financiamiento.

Por ejemplo, con la calificación de Moody’s la inversión de portafolio pasó de 984 millones a mil 212 millones de dólares promedio anual en 2001, es decir 23% más. Para 2002 aumentó 17% a mil 422 millones promedio, para 2003 aumentó 41% a más de dos mil millones de dólares promedio.

Así, ante una menor calificación crediticia, México tiene que pagar mayores tasas de interés. Como se constató con la emisión de 5 mil 700 millones de dólares de deuda que hizo el gobierno mexicano en abril en los mercados internacionales. Economistas consultados en su momento confirmaron a ejecentral que el interés a pagar de 5.0% anual fue elevado, dado que la tasa de referencia de la Fed es casi de cero por ciento.

Con tasas de interés de entre 4.7% y 5.0% para cinco mil millones de dólares, en un año los prestamistas extranjeros recaudarán más de 240 millones de dólares por intereses.